廃業支援型バイアウト®とは

舛井氏

通常、事業承継を考えた場合、後継者に引き継いでもらえればそれが円満なのですが、それが出来ない場合もあります。次の選択肢として第三者への売却、すなわちM&Aという形が検討されますが、赤字である等、事業がうまくいっていない場合には、買い手がつかないということがあります。ずるずると事業を継続すれば、資産が劣化し、ついには債務超過で倒産ということになりかねません。それを防ぐために、私たちは、「明るい廃業®」を提案しています。

廃業という決断を行うことにより、オーナー経営者として手元にお金を残すことができることに加え、従業員や取引先への影響も軽減することができるのですが、廃業という言葉のイメージが悪いので、それを改善したいと考えているものです。

これを実現するための具体的な取り組みが、先ほど申し上げた「廃業支援型バイアウト®」になります。

平川氏 それはM&Aとは違うものなのでしょうか。新生銀行さん自体もM&Aはやられてますよね?

舛井氏 M&Aのアドバイザリーは、別の部署でやらせていただいています。私たちは、M&Aでいうと、売り手と買い手を繋ぐ仲介業者や、アドバイザリーの立場とは異なり、買い手そのものということで、投資をする側にあたるのです。

平川氏 似ているようで、取り組みのアプローチが異なるのですね。

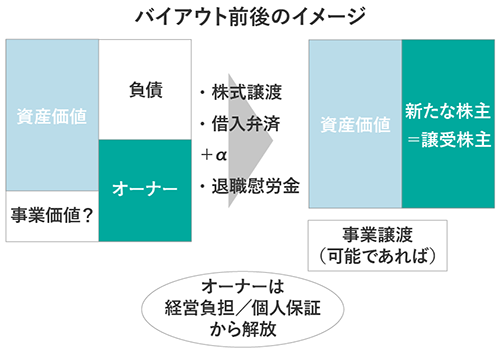

舛井氏 そうです。ではそもそも赤字である等、買い手がつきにくい企業になぜ投資できるのか、ということですが、それは会社の価値を、基本的に資産価値と事業価値から構成されていると考えているからです。

通常、利益が出ている会社であれば、会社の資産価値を上回る価値、事業価値があり、いわゆる「のれん」が加わっています。しかしながら、赤字の会社であれば、事業の価値というのはマイナスであるといえます。ただ、マイナスでも資産に価値があれば、全体としてまだ価値が残る可能性がありますので、会社の価値を適切に評価して私たちが買わせていただくことになります。

平川氏 具体的にはどのような形で実施されるのでしょう?

舛井氏

オーナー経営者から会社の株式を買い取り、不動産や在庫の売却、売掛債権の回収などを進め、最終的には会社をたたみます。株式譲渡の時点でオーナーには社長を退任していただき、個人保証も外します。オーナーは経営の責任から解放され、株式価値に見合った資産が手元に残ることになります。

このように廃業を視野に入れて会社を買収するという考え方ですが、実際には必ず廃業するとは限りません。私たちが投資をした後、可能であれば事業の全部ないし一部を譲渡することを検討します。

平川氏 その際、株式の価値はどのように決まるのでしょうか?

舛井氏

私たちが、会社を買わせていただく際の株式の価値というのは、基本的には会社は利益が出せていないので、清算価値ということになります。計算式としては、株主価値=資産価値―負債―必要経費―投資利益となります。

資産価値は、時価、すなわち処分価値です。負債に関しては、簿外債務や支払保証等の偶発債務も考慮しなければなりません。

必要経費には二つあり、一つは「清算までに見込まれる赤字額」であり、もう一つは「円滑な清算のために必要な経費」です。たとえば、従業員のための費用が代表的なものであり、再就職支援制度や、退職金の積み増しや契約解除のための費用などをここで見積もっておく必要があります。

平川氏 M&Aとは異なるということですが、廃業支援型バイアウト®にするメリットはどこなのでしょう。

舛井氏

まずは価値の実現ということが挙げられます。赤字の会社ですと通常は売却が難しく、また配当も出せない訳ですがそうした会社の株式を売却することで、オーナーの保有する株式の資金化が実現します。この資金で悠々自適にゆっくりされるのも良いでしょうし、経営者のお子様のように、まだ若い株主であれば、その資金を元手に新しい事業を起こす、ということもあるかと思います。

次に経済的な面ですが、ここは税理士の先生の専門領域になってきますけれども、課税後の手取り額の有利性ということが挙げられます。会社を売らなくても自主廃業することは出来るのですが、その場合と株式を売った場合と比較するとどうなのか、という問題です。

廃業のご相談を受けるのは、老舗の会社が多いので、古くから保有している本社等、簿価の低い不動産をお持ちのケースも多く見られます。この場合、不動産を売却すると大きな利益が出て、法人税の納付が必要となります。さらに、最終的に株主に対して、残余財産を分配していくと、株主である個人に対し、最初に出資した金額を超える部分に対してはみなし配当として課税され、金額によっては50%超の税金がかかってしまいます。

一方で、私たちに会社そのものを売っていただく場合には、株式の譲渡益に対する課税となって概ね20%の税額となります。会社を売るということは、買う側としては投資になりますので、投資利益をいただくことになり、譲渡価格が低くなる可能性があります。しかし、税金を考慮すれば、オーナーの手取りは、会社を売る方が多くなるケースがあるということです。

平川氏 まずは、経営者やそのご家族に対するメリットを提案して、結果として合理的な問題解決が出来るようになることで、従業員や取引先もメリットを享受できるというウィンウィンのビジネスモデルですね。

舛井氏 さらに、時間と手間の観点からみた優位性も挙げられます。私たちが会社を買った後、税理士、弁護士、社労士等の士業者、不動産や在庫処理の専門家等のご協力をいただいて様々な手続きを進めていきます。案件ごとに、適切なチームを編成して進めますが、これをオーナー自身がやっていくとなるとかなり大変なことになります。そうした時間や手間の問題を、株式を売るだけで一気に解決できるというのもメリットだと思います。

平川氏 私たちも、この会社は将来廃業の選択肢を考えなくてはならないなと感じても、それを経営者に提案して理解してもらい、さらにその後の多岐にわたる複雑な廃業の手続きを自分でやってくださいと言うのは、相当の覚悟が必要になります。特に今まで苦労をかけた従業員への対応は、経営者にとって茨の道でしょう。

舛井氏

従業員への対応は一番気を遣うところです。経営が思わしくなくてもなぜ頑張ってしまうのかというと、従業員や取引先に迷惑をかけたくないという方が多いわけでして、そうした思いにどのように応えるか、これが非常に重要な点であり、オーナーの安心にもつながるものと思います。

そこで、私たちとしては、専門家にお願いし、再就職支援の制度を導入します。ギリギリまで頑張ってしまうと、従業員の方も突然路頭に迷ってしまうことになりますが、その前に十分な準備をすれば、取りうる選択肢が広がります。再就職支援制度を利用すれば、60歳前後の方を含めても1年以内に9割以上の方が再就職先が決まるというデータもあります。

平川氏 その実績はすごいですね。廃業からの再就職だと、ハローワークでも6割くらいと聞いたことがありますが

舛井氏 そして最大のポイントになりますが、私たちが会社を買うことで、経営責任から解放される、ということが挙げられます。私たちがお手伝いさせていただいた事例では、オーナーの方々は、皆様、「ほっとした。肩の荷がおりた。」とおっしゃいます。個人保証や物上保証も解決しますし、先述の通り、従業員の問題もほぼ心配ないということになると、廃業にまつわる不安が一括解決できるのです。