相続税は、普段税務署とやり取りをしない立場の人間も、ある日突然直面する問題だ。詳しく知らないだけに、間違ったイメージを持っている人間は少なくない。 では実際の相続税の調査とはどういうものなのか。国税と税理士という、いわば真逆の立場の両方を知る税理士の先生にお話を伺った。

家族名義に注意を

松林先生 調査になるとよく出てきて問題になるのが、家族名義資産です。

編集部 自分ではない家族の名義になっているものですね。

松林先生 被相続人が親族、家族の名前を使って運用すれば被相続人の財産と同じとみなされます。それはただ単に家族の名前を借りている場合もあるでしょうし、贈与するつもりでその名義に変えているのもあるかもしれません。あと本当に事情があって、例えば債権者から逃れるために、家族の名前を借りているというようなケースも考えられます。まあ動機はいろいろあるでしょうが、家族とかあるいは合意の上で第三者の名義を借りたりして、財産を運用するっていうのが名義株とか名義預金ということですよね。

編集部 相続対策だけでなく、いろんな理由があるのですね。

松林先生 そうなのです。そもそも、相続税の対象になるのは、“名義のいかんを問わず実質的に被相続人に帰属する財産”です。これは具体的に何を言わんとしているかというと、先のような家族名義で運用している金融資産なんかも含むということです。預金とか株式などで、「実質的に」被相続人が管理しているとか支配しているとか、運用しているとか、そういう状態であれば、やっぱり相続財産と調査で認定されますから。

編集部 よくやりがちなので、気を付けたいですね。

松林先生 名義預金に関しては、例えば独立して家を出たお子さん名義の通帳に年間110万円(編集部注:暦年贈与の非課税限度額)ずつ入れて、「お前にこの預金をあげる」と言っていたとします。これで実際に相続になったとき、相続人の方は「贈与税がかからない範囲内で贈与を受けました」という主張をするのですけれど――。

国税庁では贈与の有無とか贈与の時期についての取り扱いを、相続税法の基本通達に定めてありまして、それによると、『書面による贈与は書面の契約の効力が生じたとき、書面のない口頭での贈与は贈与の履行がなされたときに』となっているのです。すなわち、いくら110万円以下の生前贈与であっても、その現金をそのまま預金にして預金通帳とか印鑑を親が持っていれば、税務上は贈与の履行がなされたとはならないのです。名義預金として判断される可能性があるでしょうね。

編集部 なるほど、まさによく聞くケースです。

松林先生 もちろん、管理の委任とかそういう問題も絡んでくるので、一概には言えないのですけど。やはり口頭による贈与は贈与の履行がなされたとき、という取り扱いにはなっています。

編集部 管理委任というと、例えば子どもが未成年であった場合に、お父さんお母さんが法定代理人になるみたいなケースですか?

松林先生 お子さんが未成年者であれば、自分で法律行為をできないわけですから、当然親権者の方が代わりにそういう取引をすることになるので、法律上はそういうことになると思います。

編集部 どういった契約を結ぶのがいいのですか?

松林先生 そこは贈与契約書を作ったから、それでその契約の効力も生じているからもう贈与が行われたと、即判断されるかというと、実際のところはそうでもないのですね。

こういうのは本来、税理士さんがちゃんと「家族名義預金なんかも、調査があれば、相続財産として認定されますよ」という指導をしておけばいいのですけれど、そういうお話をされていないままにしておくと、いざ調査となったときに「税理士先生、もっと申告のときにそういう話してくれればよかったのに」というようなことになりますよね。そういうところが相続税の調査の特殊性というか、難しいところではあります。

編集部 なるほど。

松林先生 いくら贈与の書面を作って契約の効力が発生していたとしても、財産の管理・運用の面で、実態が伴っていなかったりすると、それは贈与がなかったとみなされるかもしれません。それこそ契約の効力が生じていても履行がされていないみたいな扱いになってしまう可能性があります。

編集部 名義預金といえば、「へそくり」はどうなのでしょうか? お母さんが毎月の中から苦労してやりくりして貯めたりしたものなんかですが。

松林先生 もちろんへそくりも、内容によっては、相続財産ということで、相続税の課税対象になります。

編集部 対象になってしまうのですか!

松林先生 ちょっと観点と言いましょうか、名義預金とは内容が違うところで問題になるのですが、やっぱりこれも争いになっています。そこで裁判所が何と言っているかというと『お金の出どころは被相続人(ご主人)ですから、専業主婦である奥さんがへそくりとして自分の名前で、コツコツ生活費とかを切り詰めて、残った分を自分の名義で預金していても名義預金になりますよ』ということだそうです。

編集部 そういう主張になるのですか。

松林先生 先ほどの未成年の預金にしても、へそくりにしても、実際には個々の状況の判断になる余地が残ります。そこはやっぱり一つ一つの事実関係を総合的に勘案して、調査官は判断していくのだと思いますけどね。

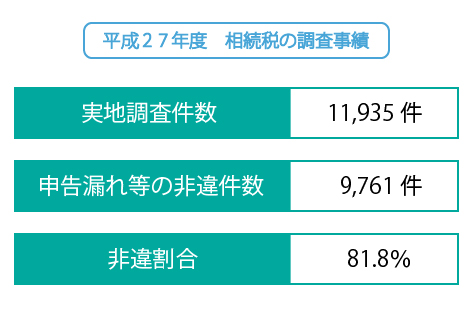

高い申告漏れの指摘率

編集部 それにしても、相続税は申告漏れの率が高いような気がするのですが。

松林先生 そうですね、平成27事務年度の調査で、確か82パーセントくらいの申告漏れ・否認割合でした。けれども、以前はもっと――90%ちょっとくらいだったので、下がってきている印象はありますね。

でも、疑わしいところを狙って調査しているとしても、80%の申告漏れっていうのはやっぱり、それはちょっと高いですよね。そこにまた相続税の特殊性というか、さきほどの話にありました、取引をした財産運用をした当の本人がいないとか、日頃税になじみのない納税者の人たちが対象になるとか、家族名義預金を申告しなければならないなんて知らなかったとか、そういう要因が積み重なって高い数字になっているのだと思いますけどね。

編集部 自分たちの常識と、税務署の考えにギャップがあるということなのでしょうかね。実際、どうしたらいいのでしょう?

松林先生 そこは、名義が違っていてもやっぱり実態として被相続人の財産であれば申告しなければいけませんし、形式を整えるだけでは、やっぱり税務署の調査でそこを否認されるということを認識していただくことですね。これは税理士の先生もたまに認識が甘い場合もある気がします。

編集部 なるほど。そうすると資産税、相続税に特化されていて、調査を何回も経験された先生のほうがいいってことですよね。

松林先生 そこは調査対応の慣れなのでしょうけど。そこでは思うところがあるのですが、質問応答記録書ってご存知ですかね?

平成27事務年度 相続税の調査の状況(国税局)

平成27事務年度 相続税の調査の状況(国税局)

編集部 分からないです。

松林先生 質問応答記録書というのは、相続税の調査をする調査官が、ある事実関係と言いますか、事実について相続人の方から説明があったりして、その説明があったことを証拠化するための書類です。調査官が質問して、相続人の方が答えて、問い→答え、問い→答えっていうことで例えば名義株、名義預金になるかならないかという判断をするときの証拠を残すためのものなのです。あるいは隠蔽とか仮装の事実があってそれに基づいて納税申告すればそれは重加算税が賦課されることになっていますけれども、隠蔽行為とか仮装行為があったか無いかという、証拠を残すために質問応答記録書を作る場合があるのです。

調査の核心といいますか、後で争点になりそうなところについて、調査官は証拠保全のために質問応答記録書を作るのですけど、その質問応答記録書は、最後に読み聞かせてもらってそれに間違いなければ、申し述べした人、すなわち相続人とかが署名押印することになっています。

そこで、「質問応答記録書にこの質問に対して、ここにこういうふうに書いてあるけれども、それは私が答えたのと違う」と、「こういう事実と違うような質問応答記録書は、私はそんなのサインできません、署名押印できません」ということで突っぱねたりするケースがあるのです。

でも、調査官が作った質問応答記録書をはねつけてしまっても、署名押印を拒否しても、それは証拠としては有効なのです。調査官が、質問応答記録書の末尾のところに「読み聞かせて署名押印を求めたところ、これは事実と違うので署名押印を拒否したと」と末尾に記して、質問応答記録書を作成すれば、それで有効な証拠になってしまうのです。証拠として有効か否か裁判まで争いになったケースでも有効だと認められています。

編集部 では、一方的に書かれてしまったから事実と違ってももう取り消すこともできないのですか?

松林先生 いいえ、そこはやはり相続税の調査とか立会いしている回数の多い先生ですと「問いXXの答えはこういうふうに書いてあるけども、それは○○ということで事実と違いますからこういうふうに訂正してください」と申し入れして、訂正した文章を書いてもらってそれに署名とか、適切なやり方をしてくれたりするのです。

編集部 なるほど、ちゃんとした対応があるのですね。

松林先生 署名押印を拒否すれば、調査官が書いたものがそのまま証拠化さてしまいますから。やはり、事実と違うのであれば、事実と違うということをはっきり主張したところで、署名押印したほうがいいのです。おそらく、相続税の調査に対応慣れている先生はそういう対応するものと思います。

編集部 そうなると、やはり先生の立ち合いは多いのでしょうか。先ほど言ったように、税になじみがない方ですと、先生無しではなかなか対応が難しいと思うのですが。

松林先生 いらっしゃらないケースもありますよ。そういう場合は、調査官の立場にすれば調査がむしろ進めにくいと言いますか――先生が立ち会いしていれば間に入って「調査官の質問の趣旨はこういう趣旨なんですよ」と相続人に説明してあげて、「答えはどうでしょうか」とか通訳みたいな役割をしてくれますし、調査もスムーズに進む可能性が高いのです。

編集部 そうなると、やっぱり税理士先生を顧問に迎え入れたほうが、方向的にはいいので良さそうですね。

松林先生 そこは、納税者、相続人の方の考えだと思います。やっぱりスムーズに調査を進めたければ、早く終わらせるという意味では、間に入ってもらった方がいいかもしれませんね。

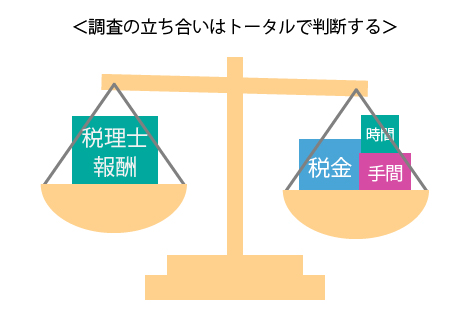

ただ、やっぱり税理士が立ち会うっていうことはそれなりのフィーもかかります。

編集部 そこのバランスですね。

松林先生 税金は安くなっても、税理士報酬は払わなければならないですからね。そこの兼ね合いではあると思うのです。あと説明などにかかる時間や、うまく説明できなくて余計に調査が手間取ったりしてしまう可能性もありますので、そのあたりの時間や手間もトータルで勘案にいれて、相続税に詳しい税理士が立ち会ったほうが調査はスムーズに進むかもしれませんよね。

編集部 確かに、表面上の金額だけではなくトータルで収支を考えるとどっちがいいか考えなくてはならないですね。やっぱり、あまり納税に深い知識がない人には必要そうです。

松林先生 そうですね、いろんな制度がありまして、税務署にも情報が入るようになってきていますから。そういう制度とか仕組みが分からないと、納税者の方ってどこまでどう答えていいかとか、わかりませんし。

まあ税理士の側としましても、相続税の調査の場合にもやっぱり立ち会えばスムーズな調査に貢献できるので、できれば呼んでもらいたいでしょうね。

編集部 相続税は、徐々にルールも変わっていて、常識が非常識になるじゃないですか。でも、素人がずっとその情報を追いかけ続けて対処してゆくことは難しいです。ですので、最終的には専門家に聞くという流れがあるのかなというのも思っています。

松林先生 結局はそういうことですよね。相続税は、そういう要素が特に強いと思います。たとえば所得税、法人税ですと毎年同じ繰り返しのようなかたちですから、税理士じゃなくても会社の経理の方とかある程度現場が慣れていますし、変更点も対応しやすいはずです。でも、相続税は臨時、偶発で、一生のうちに一度あるか二度あるかのようなものですから。さらに相続税の調査っていうのは稀なわけです。だからそこはやっぱり、場数を踏んだ専門家の立ち合いとかをしてもらってほうがいいのかもしれませんね。