「廃業支援型バイアウト®」というあまり耳馴染まない言葉がある。これから本格化する少子高齢化社会に向けて引きおこるであろう、事業承継問題の受け皿のひとつとして、新生銀行の事業承継金融部が先行的に手掛けるサービスだ。この、M&Aと単純な廃業の間(ニッチ)に分け入る、あらたな事業整理の方策について、平川会計パートナーズの平川茂先生が詳しくお話を伺った。

-

新生銀行 事業承継金融部長 舛井正俊 氏

1990年日本長期信用銀行(現 新生銀行)に入行。1995年より債権回収業務、1999年より債権投資業務に従事し、金融の立場から中堅・中小企業の債務整理や事業再生を支援。2007年より新生銀行クレジットトレーディング部長として現在の事業を推進。2015年より新生インベストメント&ファイナンス株式会社の専務取締役を務め、2017年より現職を務める。

-

平川 茂税理士

公認会計士山田淳一郎事務所(現:税理士法人山田&パートナーズ)、株式会社東京ファイナンシャルプランナーズ(現:山田コンサルティンググループ)代表取締役を経て、平成4年、株式会社サテライト・コンサルティング・パートナーズを設立。現在、税理士法人平川会計パートナーズ代表社員、税理士、株式会社サテライト・コンサルティング・パートナーズ代表取締役。中央大学大学院商学研究科兼任講師、中央大学商学部会計学科兼任講師

新生銀行が取り組む事業承継問題における新たな一手

新生銀行 事業承継金融部長 舛井正俊氏(以下、舛井氏) まずは自己紹介からさせてください。1990年に日本長期信用銀行(現 新生銀行)に入行後、1995年より債権回収業務、1999年より債権投資業務に従事し、金融の立場から中堅・中小企業の債務整理や事業再生を支援してきました。15年近く不良債権投資業務に携わる中で、6,000社以上の中堅・中小企業と向き合い、債務整理支援、債務超過先への融資などをオーダーメイドで行い、時に廃業のお手伝いもしてきました。こうして蓄積した経験、ノウハウをもとに、2015年7月に事業承継金融部を立ち上げ、後継者問題をはじめ、中堅・中小企業のお客さまが抱える多様なニーズに対するソリューション提供を行っています。

新生銀行 事業承継金融部長 舛井正俊氏

新生銀行 事業承継金融部長 舛井正俊氏

平川会計パートナーズ 代表 平川茂氏(以下、平川氏) まだ新しいですね。事業承継金融部というのは、実際、どんなことをおやりになられているのですか?

舛井氏 この部署は、超高齢社会において課題となる事業承継問題について、銀行として戦略的な取組をしていくために設立されたものです。今すぐ多くのご相談があるわけではないけれども、今後増えてゆくことが見込まれますので、まずはお客さまを回って、お悩みを聞いて、情報を集めて、投資や融資のお話につなげていこうとしています。

平川氏 それは間口が広くて結構大変そうな部署ですね。

舛井氏 顧客基盤を一から開拓するため、2年間で3,000社を超える中堅中小会社を回らせていただきました。

平川氏 それのご経験はすごい財産ですね。生の、そういったお客さまのニーズを聞くというのは、いま何が一番必要とされているか良く分かりますから。

舛井氏 そこでわかったことは、きちんと利益の出ている会社というのは、新しい取引銀行をあまり必要としていないということです。一方、必ずしも業績がうまくいっていない会社や、お子様はいらっしゃっても、将来の不安から、無理に継がせないという選択を検討しているオーナーの方のほうが、お話を伺える機会が多いと感じました。

平川氏 普通、銀行系のコンサル部門は営業店のお客様が対象だと思うのですが、「新しい銀行はいらない」というお話から察するに、新生銀行さんは違うのでしょうか?

舛井氏

私たちが訪問するのは、ほとんどが新生銀行と取引の無い会社です。大きな理由として、事業承継に悩みを抱えている、特に転廃業も視野に入れているという話は、取引銀行にはしづらいということが挙げられます。

中小企業庁のアンケートによると、廃業に関しての相談相手は「家族・親族」が48%、「誰にも相談していない」が29%となっています。外部の第三者に客観的な相談を行うケースは少なく、身内で処理しているということが伺われます。第三者の相談相手としては、公認会計士・税理士が7%弱。あとは同業者・同業組合等ですが、なかでも取引銀行には言いにくい話なのであろうと思います。

廃業は経営者にとって、考えていても口に出せない、隠された悩みであると感じています。

私たちは、こうした潜在的なニーズの掘り起こしを行うべく、日々中堅・中小企業のオーナー経営者とお会いをさせていただいています。

平川先生

平川先生

平川氏

確かに、廃業相談を銀行にはできないですね(笑)。

私の自己紹介がまだでした。私は父が事務所を開いていたのでいわゆる二代目税理士ですが、大学卒業後は別の会計事務所に入所しまして、そこでファイナンシャルプランニング(FP)の業務に触れることができて、いろいろと勉強させていただきました。

特にFP発祥の地であるアメリカの状況を調べると、文化や制度の違いからライフプランニングのとらえ方が日本と全然違うんです。米国では、親は自分の財産でリタイヤメントプランを成立させるために現役時代に資産運用する、子は親の財産をあてにせずに自分の人生を充実させるために財産形成を考えるという意識が強くて、いわば世代完結型なんです。だからFPも本人の人生に即したものにすればいいわけです。

逆に、日本は親から子へ事業とそれに必要な財産を引き継いでいく世代交代型とでも言いましょうか、つまりFPが作成するライフプランニングも一世代だけではなく親子連携型のライフプランニングを描いてあげないといけないということを考えたのです。

そのような経験をさせていただいた会計事務所に10年ほど勤めた後、父の事務所を引き継ぐために今の事務所に入ることになりましたが、ちょうど父と同世代のお客さまが同様に事業承継のタイミングを迎えており、前職の経験を活かして親と子のライフプランニングと会社の経営計画を作成して事業承継のプランを検討するFP的な提案を考えて、その後20年間、色んな方の事業承継をお手伝いさせていただいてきました。

その経験のなかで申し上げますと、お子さんはいるのだけど、継いでくれるかどうかわからないという状況の人が、事業承継のタイミングや廃業の意思決定が遅れてしまうケースが多くなります。特に地方の老舗企業オーナーが跡取りを進学や修行のために東京などの大都市に出すことは珍しくはないのですが、東京で就職して、そのまま結婚して家庭を持ち、生まれた子供が東京の学校に通っていたりすると、親御さんにしてみればちゃんと戻って来て会社を継いでくれるのかどうか不安になってしまうわけです。そこで私が親御さんに頼まれてお話をすると「父の会社は近年業績が低迷していて、借金があって、資金繰りも良いとは思えない状況なのに、株の評価額だけは高くて、相続税の負担が大きいので、事業承継するのはリスクが高いのではないでしょうか?」と率直な意見言われたりします。

確かに古い会社は過去の利益の蓄積や事業用の不動産等に含み益があるため、株価が高くなってしまいがちなのですが、現在の事業の実態はそれだけの価値がないと事業承継者が考える場合があるわけです。そうすると、株の評価額と実際の会社のの価値がかい離しているわけです。こういう会社が、後継者探しに苦戦して、経営者が高齢になって経営に支障が生じてから、結局M&Aや廃業という選択肢を考え出す、視野にというケースが増加してきます。

つまり、ギリギリまで経営を続けてしまい、どうしようもなくなってから廃業をすることになると取引先や従業員に損害を与える可能性が出てくると思われますね。

舛井氏

廃業について、政府による日本再興戦略(2017年からは未来投資戦略)において、産業の新陳代謝の促進がうたわれており、重要な指標として、現在5%程度の開業率、廃業率を欧米と同水準の10%まで高めるという目標が掲げられています。日本経済が回復するために、競争力を失った会社が円滑に退場し、健全な競争環境があることが、企業のサービス充実につながる、という考え方だと思います。また、人材の再配置という観点からも、廃業の促進が必要と言われています。

私たちが取り組んでいる転廃業支援は、こうした国の方針とも合致していると考えられますが、この後お話するように個別企業にとっても悩みに応えられる、社会的意義のあるものであると考えています。

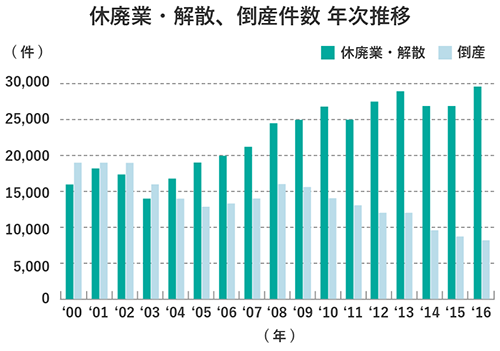

(出典)東京商工リサーチ 2016年「休廃業・解散企業」動向調査

(出典)東京商工リサーチ 2016年「休廃業・解散企業」動向調査

実際に、後継者不足や、市場規模の縮小等を背景とし、転廃業を検討する企業が増えていることがデータでも確認できます。業績が堅調な企業であれば、後継者に事業を引き継いだり、第三者へ売却(M&A)することも容易ですが、業界そのものが厳しくなっている企業の場合、円滑な事業承継が難しいケースが多く存在します。

こうした企業が抱える問題解決への新たな一手として、オーナー経営者から会社の株式を買い取り、円滑な転廃業及び事業譲渡等による一部事業の承継のお手伝いをさせていただいています。

この新たな取り組みを「廃業支援型バイアウト®」と呼んでいます。

- 1 / 4

- NEXT